ビットコイン、運命の分岐点。先行指標マイクロストラテジー株が示す下落シグナルとは?

ビットコインが重要な支持線「100週移動平均線」で攻防。先行指標マイクロストラテジー株は既に下落。投資家が今取るべき戦略とは?専門家が徹底解説。

市場の岐路に立つビットコイン

ビットコイン(BTC)は現在、価格の長期的な方向性を占う上で極めて重要なテクニカル支持線付近で取引されています。この「セーフティネット」とも呼べる価格帯で踏みとどまれるかどうかが、今後の市場の行方を大きく左右するでしょう。しかし、最大のビットコイン保有上場企業であるマイクロストラテジー(MSTR)の株価は、すでにこの重要な一線を下回っており、市場に不穏な警告を発しています。

市場の現状を示す重要データ

- 最重要支持線: ビットコインは過去3週間にわたり、100週単純移動平均線(SMA)で下落を食い止めています。

- 先行指標の警告: マイクロストラテジー(MSTR)株は、すでにこの100週移動平均線を下回り、年初来高値から60%以上も下落しています。

- 市場心理: 暗号資産市場全体の時価総額は、この1か月で3度目となる3兆ドルの節目を割り込んでおり、弱気なセンチメントが広がっています。

詳細解説:なぜ「100週移動平均線」が重要なのか?

金融市場において、移動平均線はトレーダーがトレンドを判断するために用いる基本的なツールです。特に「100週移動平均線」は、過去100週間(約2年間)の平均価格を示すものであり、長期的な市場のトレンドにおける重要な支持線、あるいは抵抗線として機能します。

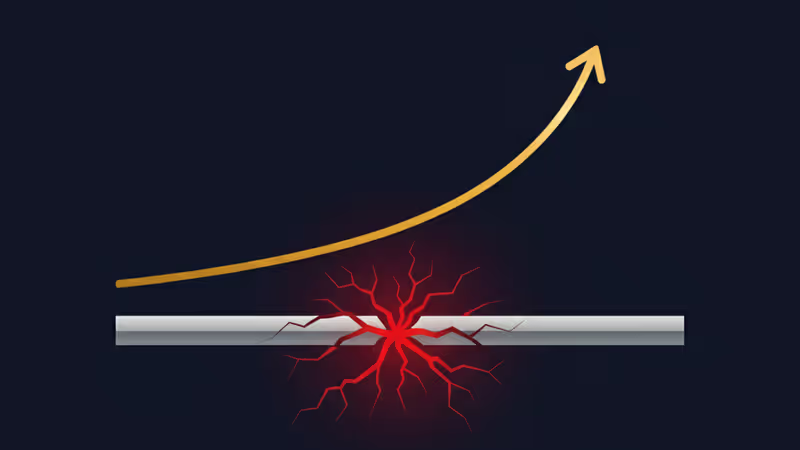

このラインが「セーフティネット」と見なされるのは、多くの長期投資家がこの水準を買いの好機と捉えるためです。価格がこのラインまで下落すると、買い支えが入りやすく、反発の起点となることがあります。しかし、もしこのラインを明確に割り込んでしまうと、市場参加者の心理は一気に悪化し、「支持線が破られた」という事実がパニック売りを誘発し、下落が加速する危険性があります。

マイクロストラテジー株が示す「不吉な未来」

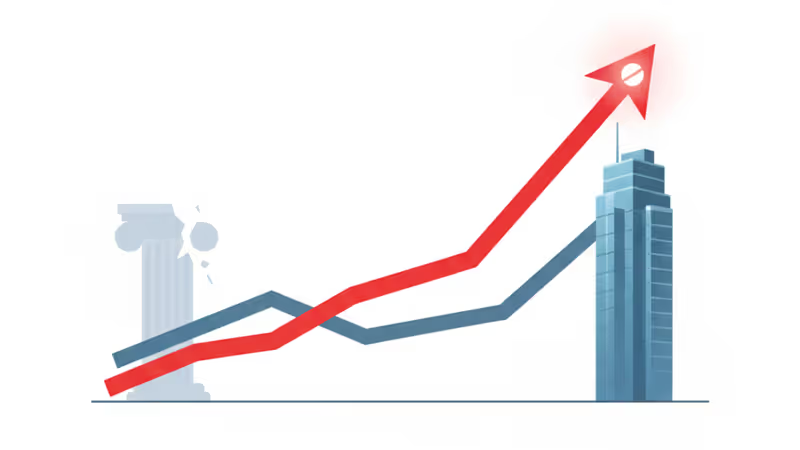

マイクロストラテジー社は、上場企業として世界最大のビットコイン保有量を誇ります。そのため、同社の株価はビットコインそのものよりも、機関投資家のセンチメントを色濃く反映する先行指標と見なされることがあります。

そのMSTR株が、ビットコインに先駆けて100週移動平均線を割り込み、その後も下落を続けているという事実は、決して軽視できません。過去に50週移動平均線を割り込んだ際も、MSTR株はビットコインの動きを先行していました。この歴史的な相関関係は、ビットコインが同様の道を辿る可能性を示唆しています。

【PRISM Insight】投資家が今、取るべき行動とは

この不確実な状況下で、投資家はどのように行動すべきでしょうか。PRISMでは、以下の2つのシナリオに基づいた戦略的アプローチを提案します。

シナリオ1:100週移動平均線が支持線として機能した場合

もしビットコインがこのラインを維持し、反発に成功すれば、絶好の買い場であったことが証明されます。このシナリオを想定する投資家は、打診買いを検討しつつも、万が一ラインを割り込んだ場合に備え、厳格な損切りライン(ストップロス注文)を設定することが不可欠です。この支持線の強さを確認しながら、慎重にポジションを構築する戦略が有効です。

シナリオ2:100週移動平均線を割り込んだ場合

MSTR株の動きを追随し、この重要な支持線を割り込んだ場合、より深い下落局面に入る可能性があります。短期トレーダーにとっては、売りポジションを検討する機会となるかもしれません。一方、長期保有を目的とする投資家は、パニック売りに走るのではなく、ポートフォリオ全体のリスク許容度を再評価する良い機会です。現金比率を高め、より低い価格帯での買い増しに備えるなど、冷静な対応が求められます。

重要なのは、現在の市場がどちらの方向に進んでも対応できるよう、あらかじめ計画を立てておくことです。

今後の展望と注目点

今後数週間は、ビットコインが100週移動平均線(現在約$87,000付近)を死守できるかどうかが最大の焦点となります。この価格帯での攻防は、市場のセンチメントを決定づけるでしょう。

投資家は以下の点に注目すべきです:

- MSTR株価の動向: 引き続きビットコインの先行指標として機能するかを注視します。

- 機関投資家の資金フロー: ETFなどを通じた資金の流出入は、市場の底堅さを示す重要なデータです。

- マクロ経済指標: 世界的な金融引き締めの動きやインフレ率の動向は、リスク資産である暗号資産市場全体に影響を与えます。

市場は重要な分岐点にいます。感情的な判断を避け、データに基づいた冷静な投資判断を心がけることが、これまで以上に重要となるでしょう。

관련 기사

중국이 복제약 생산을 넘어 1/5 비용으로 신약을 개발하는 글로벌 바이오 혁신 허브로 부상했습니다. 이 변화가 글로벌 제약 시장과 투자에 미치는 영향을 심층 분석합니다.

중국이 미 국채 보유량을 17년 만의 최저치로 줄였습니다. 이는 단순한 자산 조정을 넘어, 가속화되는 탈달러화와 미중 갈등의 새로운 단면을 보여줍니다.

일본은행이 30년 만의 금리 인상을 단행, 초저금리 시대의 종언을 알렸다. 글로벌 엔 캐리 트레이드 청산과 자금 흐름의 지각변동이 예상된다.

미국 CFTC와 FDIC에 친암호화폐 인사가 임명되었습니다. 규제 불확실성 해소로 월스트리트의 본격적인 시장 진입과 제도권 편입이 가속화될 전망입니다.