日本央行「鴿派升息」解開全球枷鎖,比特幣為何應聲大漲?

日本央行升息非但未衝擊市場,反而因消除不確定性而推高比特幣。本文深度解析「鴿派升息」如何重燃全球風險偏好,以及對投資者的啟示。

重點摘要

- 反直覺的市場反應:日本央行(BOJ)宣布17年來的首次升息,結束負利率政策,但比特幣與全球風險資產不跌反漲。這顯示市場已完全消化此預期,焦點轉向未來政策的「鴿派」基調。

- 不確定性消除:本次升息最大的意義在於移除了全球市場一個長期的宏觀不確定性。市場憎恨未知,一個「溫和且已預期」的緊縮,勝過無止盡的猜測。

- 日圓套利交易續命:日圓在升息後不升反貶,證實市場不認為日本央行會快速連續升息。這意味著借貸廉價日圓、投資高收益美元資產的「套利交易」仍將持續,為加密貨幣等風險市場提供流動性活水。

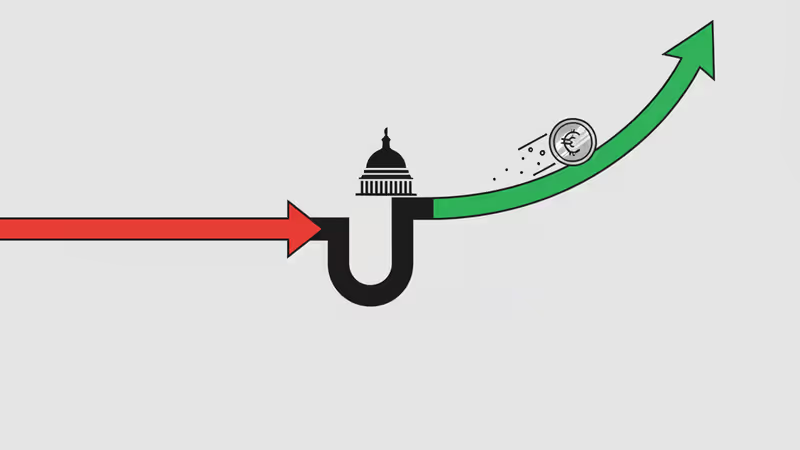

- 全球貨幣政策轉向:在BOJ溫和升息的同時,美國聯準會(Fed)正醞釀降息。全球兩大主要央行的政策趨勢分歧,但總體方向是朝向更寬鬆的金融環境,對加密貨幣是結構性利好。

深度分析

產業背景:一次被市場看穿的「假性緊縮」

傳統經濟學理論認為,升息會收緊流動性,對比特幣等風險資產構成壓力。然而,這次日本央行的行動卻引發了完全相反的結果。關鍵在於,這是一次「被充分預告」且基調極其溫和的政策調整。

數週以來,從央行官員的吹風到媒體報導,市場早已為「結束負利率」做足了準備。因此,當決策公布時,市場的反應不是恐慌,而是「靴子落地」的釋然。更重要的是,日本央行行長植田和男在記者會上強調,將繼續維持寬鬆的金融環境,不預期會快速、大幅度地連續升息。這番「鴿派升息」(Dovish Hike)的言論,徹底打消了市場對流動性懸崖的擔憂。

競爭格局:日圓套利交易的勝利

要理解這次事件對加密貨幣的影響,必須看懂「日圓套利交易」(Yen Carry Trade)。這是全球金融市場最龐大的交易之一:國際投資者借入利率極低的日圓,將其兌換成美元等高息貨幣,再投資於美國國債、股票甚至加密貨幣等資產,賺取利差和資產增值。

如果日本央行強勢升息,將推高日圓匯率與借貸成本,瓦解套利交易的基礎,可能引發全球性的去槓桿與資產拋售。然而,這次「鴿派升息」後日圓反而走弱,顯示日本與美國之間的巨大利差將繼續存在。這等於是日本央行向全球市場宣告:廉價資金的派對還沒結束。這股龐大的流動性將繼續尋找高回報的出口,而波動性高、敘事強勁的加密貨幣市場,正是其理想目的地之一。

PRISM Insight: 投資啟示

對於投資者而言,這次事件傳達了幾個重要信號:

- 宏觀逆風轉順風:過去兩年,全球央行同步緊縮是壓在加密貨幣頭上的巨石。如今,隨著Fed準備降息、BOJ溫和轉向,宏觀環境正從最大的阻力變為助力。投資策略應從防守轉為更積極地尋找成長機會。

- 比特幣作為流動性指標:比特幣對BOJ決策的正面反應,再次證明了它不僅是科技資產,更是全球流動性的高度敏感指標。觀察比特幣價格,可以作為判斷全球資金鬆緊程度的有效參考。

- 焦點重回資產基本面:隨著最大的宏觀不確定性塵埃落定,市場的焦點將重新回到加密貨幣自身的敘事上,例如比特幣減半、現貨ETF的資金流入、Layer-2技術的發展以及AI與Crypto的結合等。

未來展望

日本央行的歷史性轉向,象徵著全球「超低利率時代」的終結,但同時也開啟了「後緊縮時代」的新篇章。市場的核心驅動力已經從「對抗通膨」轉變為「尋找成長」。

未來數月,市場的關注焦點將完全轉向美國。聯準會首次降息的時點與幅度,將是下一波全球資產價格走勢的關鍵引爆點。日本央行已經為全球風險資產掃除了障礙,而聯準會則手握著發令槍。對於加密貨幣投資者來說,一個宏觀環境更為友善的週期,或許才剛剛開始。

관련 기사

중국이 복제약 생산을 넘어 1/5 비용으로 신약을 개발하는 글로벌 바이오 혁신 허브로 부상했습니다. 이 변화가 글로벌 제약 시장과 투자에 미치는 영향을 심층 분석합니다.

중국이 미 국채 보유량을 17년 만의 최저치로 줄였습니다. 이는 단순한 자산 조정을 넘어, 가속화되는 탈달러화와 미중 갈등의 새로운 단면을 보여줍니다.

일본은행이 30년 만의 금리 인상을 단행, 초저금리 시대의 종언을 알렸다. 글로벌 엔 캐리 트레이드 청산과 자금 흐름의 지각변동이 예상된다.

미국 CFTC와 FDIC에 친암호화폐 인사가 임명되었습니다. 규제 불확실성 해소로 월스트리트의 본격적인 시장 진입과 제도권 편입이 가속화될 전망입니다.