日本央行升息,比特幣反飆88,000美元:避險敘事正在改寫

日本央行升息反讓日圓走弱,比特幣飆升。這是否意味著BTC正轉變為對抗全球央行政策失靈的終極避險資產?PRISM深度解析。

重點摘要

- 反常的宏觀連動:日本央行(BOJ)宣布30年來最大升息,傳統市場預期應是風險資產(如比特幣)承壓、日圓走強。然而,市場反應完全相反——日圓下跌,比特幣在五小時內從$85,200飆升至$88,000。

- 槓桿多頭入場:數據顯示,未平倉合約(Open Interest)的增長速度超過價格,且資金費率轉為顯著正值。這表明此波漲勢由新增的槓桿多頭驅動,而非空頭回補,市場信心強勁。

- 市場內部輪動:比特幣和以太坊表現強勢,而SOL、XRP等主流山寨幣的未平倉合約卻在下降。這揭示了在宏觀不確定性下,資金正從高風險山寨幣流向加密市場的「藍籌股」。

深度分析

產業背景:打破傳統的套利交易迷思

長期以來,全球交易員利用日本的超低利率借入廉價日圓,再投資於高收益資產(如美國國債、股票甚至加密貨幣),這就是所謂的「日圓套利交易」(Yen Carry Trade)。理論上,當日本央行升息,借貸成本增加,將引發套利交易平倉潮——交易員賣掉風險資產,換回日圓還款,導致日圓升值、風險資產下跌。

然而,這次的劇本完全被顛覆。市場的反應說明了兩件事:第一,這次的升息幅度可能早已被市場完全消化(priced in),甚至被認為是「太少、太遲」。第二,投資者對日本央行控制通膨、挽救日圓長期價值的能力缺乏信心。他們非但沒有買入日圓,反而加速逃離,將資金轉移到他們認為更可靠的價值儲存工具中。

競爭格局:加密市場內部的「安全逃逸」

當宏觀資金尋找避風港時,並非所有加密貨幣都受到同等青睞。數據顯示,SOL和XRP的未平倉合約分別下降了4.4%和2.6%,表明投機性資金正在撤出。與此同時,比特幣和以太坊吸納了大部分流入的資金。

這標誌著加密市場的日益成熟。投資者不再將「加密貨幣」視為單一資產類別,而是在內部進行精細的風險分層。在不確定時期,資本會向市場共識最強、流動性最好、去中心化程度最高的資產(比特幣和以太坊)集中,形成加密世界內部的「flight to quality」(向優質資產轉移)現象。

PRISM Insight:比特幣——從風險資產到「政策失靈險」

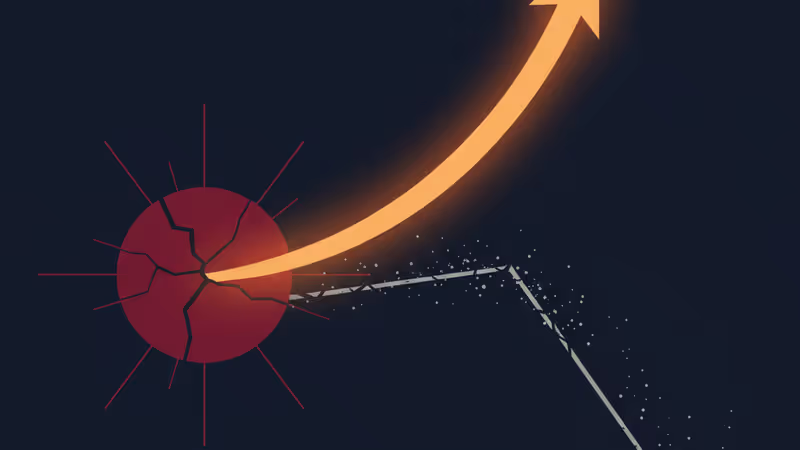

「So what?」 這次事件的真正意義在於,它可能是比特幣資產屬性演變的關鍵轉折點。比特幣不再僅僅是個高Beta值的科技股,或是一個單純的「風險開啟(risk-on)」指標。

它正在演變為一種對沖全球主要央行政策失靈的工具。當市場認為一家主要央行(如日本央行)的貨幣政策無法解決其根本經濟問題(如長期貶值壓力)時,資金尋求的就不再是該國的法定貨幣,而是逃向一個獨立於任何主權國家的非主權價值儲存系統。比特幣填補了這個生態位。

過去,黃金扮演這個角色。如今,比特幣以其數位化、可編程、易於轉移的特性,正成為新一代投資者的首選。它不再只是對抗「通膨」的工具,而是對抗「政策不信任」的終極保險。

未來展望

展望未來,投資者應密切關注以下幾個趨勢:

- 全球央行政策的連鎖反應:市場將密切注視聯準會(Fed)和歐洲央行(ECB)的下一步行動。如果其他主要央行的政策同樣被市場解讀為「無力」或「落後於形勢」,我們可能會看到類似的資金流向比特幣。

- BTC.D(比特幣主導地位)的變化:在宏觀驅動的行情中,比特幣的主導地位預計將持續上升。這將是判斷當前市場是由宏觀避險情緒主導,還是由內部投機情緒主導的關鍵指標。

- 關注非美元貨幣對:BTC/JPY(比特幣對日圓)等非美元交易對的交易量和價格走勢,將成為衡量全球資本對其本國法幣信心的新溫度計。這為宏觀交易員提供了一個全新的分析維度。

相关文章

Solana在2025年歷經迷因幣泡沫與硬體創新,Alpenglow升級將決定其能否成為主流。深度分析其生態韌性與未來投資前景。

比特幣正處於十字路口。核心開發者Luke Dashjr視Ordinals為垃圾訊息,引發了一場關於其核心價值、經濟安全與未來方向的激烈辯論。

以太坊基金會任命新領導層,標誌著其從研究驅動轉向市場執行。此舉旨在應對競爭壓力,並為機構採用鋪平道路。

日本央行升息卻引發日圓崩跌,比特幣為何反向大漲?本文深度解析全球宏觀經濟與加密市場的連動,揭示投資新機遇。